在全球气候危机加剧、碳中和目标成为国际共识的背景下,绿色金融已从边缘议题跃升为全球经济转型的核心工具。它不仅是应对环境挑战的金融解决方案,更是推动产业结构升级、实现经济高质量发展的战略抓手。从欧盟的《绿色金融分类方案》到中国的“双碳”目标,从国际资本市场的ESG投资浪潮到发展中国家绿色债券的爆发式增长,绿色金融正以不可逆转的态势重塑全球金融体系。

图片来源于网络,如有侵权,请联系删除

一、绿色金融行业发展现状分析

(一)政策框架:从顶层设计到落地实施

中国绿色金融的政策体系已形成“国家战略+部门规章+地方试点”的三级架构。2025年出台的《绿色金融支持项目目录(2025年版)》首次统一了绿色金融产品标准,解决了此前环保、能源、金融部门分类标准差异导致的“绿色洗白”风险。同时,碳减排支持工具、绿色债券激励计划等政策工具通过低成本资金与税收优惠,显著降低了绿色项目的融资成本。例如,中国人民银行创设的碳减排支持工具已引导金融机构为风电、光伏项目提供超万亿规模的优惠利率贷款,推动可再生能源装机容量快速增长。

地方层面,绿色金融改革试验区成为政策创新的主阵地。浙江湖州、广东广州等试点地区通过“环保项目库+融资对接平台”模式,将绿色信贷审批周期缩短,并探索碳账户挂钩贷款、ESG评级融资等创新产品。2025年,山东省将环保金融项目库升级为“美丽山东建设金融项目库”,覆盖生态修复、绿色农业等领域,形成区域性绿色金融产品谱系。

(二)市场主体:多元化竞争格局的形成

金融机构是绿色金融的核心参与者,其业务布局呈现“银行主导、证券保险跟进、新兴机构崛起”的特征。

商业银行:大型国有银行凭借资金规模与网点优势,主导绿色信贷市场。例如,工商银行绿色贷款余额突破一定规模,重点支持轨道交通、新能源基建等领域;股份制银行如兴业银行则通过“绿色银行+”战略,拓展绿色供应链金融、碳金融衍生品等创新业务。

资本市场:证券公司积极参与绿色债券承销与绿色基金管理。中信证券、华泰证券等机构主导发行碳中和债券,并推出覆盖新能源、节能环保等主题的ETF产品。保险公司则通过环境污染责任险、绿色建筑保险等险种,为高风险绿色项目提供风险保障。

新兴机构:金融科技公司、环境咨询机构等非传统参与者通过数据服务、碳核算工具等切入绿色金融领域。例如,蚂蚁集团开发的“蚂蚁链”平台利用区块链技术实现绿色债券资金流向的全程追溯,提升市场透明度。

(三)产品创新:从单一信贷到全链条工具箱

绿色金融产品已突破传统信贷范畴,形成涵盖债券、基金、保险、碳金融的多元化体系。

绿色信贷:通过差异化定价与风险权重调整,引导资金流向低碳领域。例如,对光伏发电项目提供低于基准利率的贷款,并对高耗能行业贷款实施风险加权。

绿色债券:包括贴标绿债、碳中和债、可持续发展挂钩债等品种。2025年,农业发展银行发行全球首单“孪生绿债”,同步满足国内绿色债券标准与国际气候债券倡议(CBI)认证,吸引跨境资本参与。

绿色基金:政府引导基金与社会资本合作(PPP)模式成为主流。宁夏、江苏等地设立的绿色发展基金,通过“优先股+劣后级”结构化设计,整合保险资金、私募股权与捐赠资本,支持生物多样性保护、循环经济等长周期项目。

碳金融:全国碳市场扩容至钢铁、水泥、铝冶炼行业,碳配额交易量大幅增长。金融机构推出碳远期、碳掉期等衍生品,为企业提供碳价格风险管理工具。

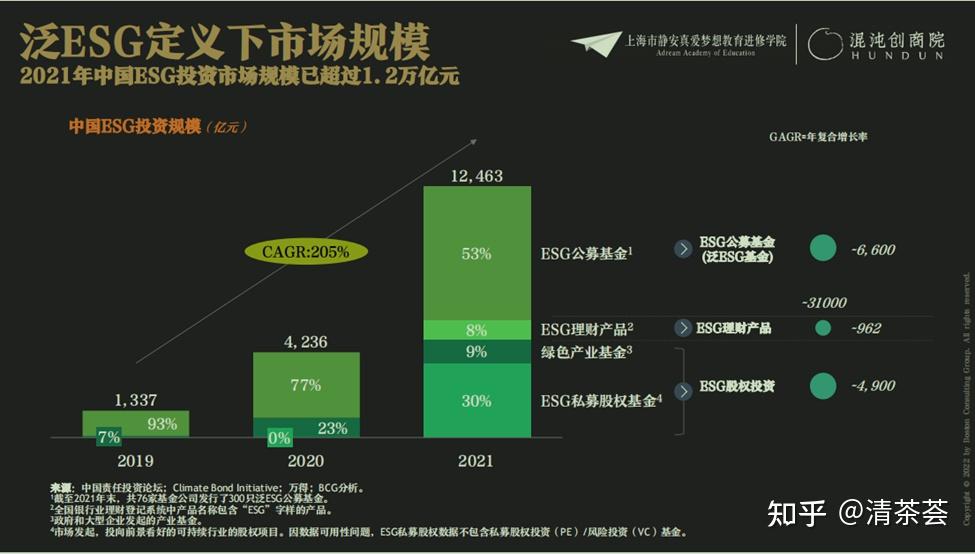

(一)总体规模:全球第二大市场的崛起

中国绿色金融市场已成为全球最重要的增长极之一。截至2025年,绿色贷款余额居全球首位,绿色债券发行规模位列世界第二,覆盖项目类型从新能源扩展至绿色制造、生态修复等领域。市场扩容的驱动力来自三方面:

政策强制力:央行将绿色贷款纳入宏观审慎评估体系(MPA),要求银行业金融机构绿色贷款占比逐年提升;市场需求释放:高技术制造业、绿色服务业等新质生产力领域融资需求激增,推动绿色信贷与债券发行;国际资本流入:外资通过“债券通”“沪港通”等渠道增持中国绿色债券,2025年境外机构持有境内绿债规模显著增长。

根据中研普华产业研究院发布的《》显示:

(二)结构特征:从“规模优先”到“质量导向”

市场发展呈现三大结构性变化:

行业分布:绿色贷款从早期集中于基础设施升级,逐步转向清洁能源、节能环保等新兴领域。2025年,清洁能源行业贷款占比提升,反映资金对“双碳”目标的技术支撑作用。

区域差异:东部沿海地区凭借产业基础与政策先行优势,占据绿色金融市场份额;中西部地区则通过“生态补偿+绿色金融”模式,在光伏治沙、乡村能源等领域实现后发赶超。

产品创新:绿色ABS、生态环保REITs等资产证券化产品加速落地,解决绿色项目“高风险、低收益”的融资痛点。例如,北京首创集团发行的污水处理REITs,通过基础设施公募模式吸引社会资本,降低地方政府债务压力。

(一)技术创新:数字化与智能化的深度渗透

金融科技将成为绿色金融质效跃升的核心引擎。

大数据与AI:通过整合企业能耗、物流、ESG评级等多维度数据,构建精准的碳足迹核算模型,提升绿色项目识别效率。例如,招商银行开发的“绿金智脑”系统,可实时评估光伏项目的环境效益与投资回报;

区块链:应用于绿色债券资金流向追踪、碳配额交易存证等领域,解决信息不对称问题。2025年,交银金租发行的全球首单《多边可持续金融共同分类目录》主题绿债,通过区块链技术实现跨境资金透明管理;

物联网:在绿色农业、智慧城市等领域部署传感器网络,实时监测项目环境影响,为动态风险评估提供依据。

(二)产品创新:转型金融与普惠金融的融合突破

未来绿色金融将突破传统领域边界,形成两大创新方向:

转型金融:针对高碳行业(如钢铁、化工)的低碳转型需求,设计“绿色+转型”金融工具。例如,开发“碳强度挂钩贷款”,将贷款利率与企业单位产值碳排放量动态挂钩,激励技术改造;

绿色普惠:通过“专项额度+担保基金”模式,扩大绿色金融覆盖长尾市场。例如,设立农村分布式光伏专项贷款,结合政府增信机制,降低农户融资门槛;推广绿色消费信贷,鼓励居民购买新能源汽车、节能家电等产品。

中研普华通过对市场海量的数据进行采集、整理、加工、分析、传递,为客户提供一揽子信息解决方案和咨询服务,最大限度地帮助客户降低投资风险与经营成本,把握投资机遇,提高企业竞争力。想要了解更多最新的专业分析请点击中研普华产业研究院的《》。