湖州银行内控漏洞引427万重罚,资本充足率连续三季度下滑,不良率逐年上升

2025年10月13日 | 浏览量:62503

图片来源于网络,如有侵权,请联系删除

证券之星 赵子祥

作为区域性城商行的湖州银行,近期在经营发展中遭遇多重冲击。2025年9月,该行因多项违法违规行为领得427.05万元的巨额罚单,另有多位员工同步被罚,这一罚单金额也创下其成立以来新高。

图片来源于网络,如有侵权,请联系删除

证券之星注意到,与此同时,湖州银行近些年资产质量持续承压,不良贷款率逐年攀升;2025年三季度数据显示,资本充足率指标连续三个季度逐季下滑;盈利端呈现净利润增长乏力的态势,所有者权益也出现缩水。多重压力交织下,对湖州银行的稳健发展构成不小挑战。

收开业来最大罚单,暴露内控短板

9月22日,中国人民银行浙江省分行行政处罚决定信息公示表披露,湖州银行因违反金融统计管理规定、违反账户管理规定、违反商户管理规定等8项违法违规行为,被处以警告并罚款427.05万元。

同时,4名相关责任人被罚,累计罚款17万元。这张罚单的金额之高,在湖州银行的发展历程中属于首次出现,也暴露出该行在内部管理、合规经营等方面存在明显短板。

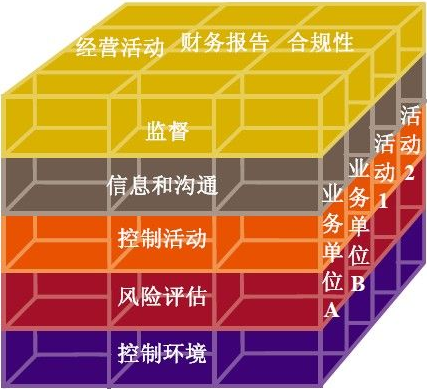

金融机构的合规经营是其稳健发展的基石,如此多项违规行为的集中出现,不仅反映出湖州银行在制度执行、风险管控环节存在漏洞,也可能对其市场声誉和业务拓展产生不利影响。

对于区域性银行而言,合规性是获取客户信任、开展业务合作的重要前提,此次大额罚单无疑给湖州银行的内控体系敲响了警钟,后续如何强化合规管理、堵塞漏洞,成为其必须直面的问题。

不良率接连攀升,拨备覆盖率下滑

湖州银行的资产质量在近年来呈现出明显的恶化趋势。从2022年末到2024年末,其不良贷款率从0.67%一路攀升至0.98%,两年间上升0.31个百分点,其中2024年单年就激增0.24个百分点,增速远超此前年份,已逼近2019年1%的阶段性高点。

从具体数据来看,2022年末不良贷款金额为4.39亿元,2023年末增至5.82亿元,2024年末进一步攀升至8.83亿元。与之相对应的拨备覆盖率则从2022年末的490.52%,降至2023年末的432.46%,2024年末大幅下滑至361.16%。

拨备覆盖率的持续下降,意味着银行抵御不良贷款风险的能力在减弱,一旦不良贷款规模进一步扩大,可能会对银行的净利润产生更大冲击。

同时,逾期贷款规模也在不断扩大,2022年末逾期贷款3.43亿元,2023年末4.84亿元,2024年末增至9.92亿元,逾期率从0.52%升至1.10%;逾期90天以上贷款/不良贷款指标从54.33%升至75.72%,这些数据都反映出湖州银行资产质量的潜在压力在进一步显现,未来资产质量的走势不容乐观。

湖州银行2025年跟踪评级报告显示,从不良贷款行业来看,湖州银行不良贷款主要集中在制造业及批发零售业,2024 年上述行业不良贷款合计占不良贷款总额比重为59.09%,不良贷款率均高于全行平均水平,分别为1.49%和1.04%。

2024年,当地批发零售业、住宿和餐饮业中的个体工商户受外部环境波动影响,普遍面临一定的经营风险;受此影响,湖州银行个人贷款中个人经营性贷款不良贷款率高于全行平均水平,2024年末为1.78%。

资本充足率逐季下滑,盈利能力承压

公开资料显示,湖州银行前身为湖州市商业银行,成立于1998年6月,2010年更名为湖州银行。截至2025年三季度末,全行资产总额为1805.37亿元,下辖湖州市、杭州市、嘉兴市等三地100个营业网点,已发展成为湖州地区资产规模最大、营业网点最多、综合实力最强的银行业金融机构。

证券之星注意到,在规模扩张的同时,湖州银行的盈利表现却不尽如人意,呈现出“增收不增利”甚至盈利增长乏力的态势,且所有者权益出现缩水。2024年,湖州银行营业收入33.36亿元,同比大幅增长19.91%,但是净利润仅同比增长2.85%至10.84亿元,同比增速已连续三年下滑。

期间,其净息差从2022年的2.30%收窄至2024年的1.78%,平均资产收益率从0.88%下降到0.72%,盈利能力指标呈现下行趋势。

从季度数据来看,2024年三季度末营业收入24.30亿元,2025年三季度末为25.09亿元,同比仅微增3.25%;净利润从9.17亿元增至9.48亿元,同比增长3.38%,增收增利幅度远低于资产负债规模的扩张速度。2024年三季度末所有者权益总额为114.10亿元,2025年三季度末降至107.68亿元,同比下降5.63%,反映出其资本积累能力有所减弱。

值得一提的是,2025年以来,湖州银行的资本充足率指标呈现出连续三个季度逐季下降的态势。一季度末,新规口径下资本充足率13.64%、一级资本充足率11.18%、核心一级资本充足率10.04%;二季度末,资本充足率降至11.79%,一级资本充足率和核心一级资本充足率均为9.42%;三季度末,新规口径下资本充足率进一步下滑至11.35%,一级资本充足率和核心一级资本充足率均为9.03%。

尽管各指标目前仍满足监管要求,但连续三个季度的逐季下降,折射出其资本实力面临一定承压。资本充足率是衡量银行抵御风险能力的重要指标,资本充足率的持续下滑,意味着湖州银行在应对潜在风险、支持业务扩张等方面的能力在减弱。

对于一家规模持续扩张的银行而言,资本充足率的下滑可能会限制其未来的业务发展空间,若不能及时补充资本,后续可能会面临更严峻的资本约束。

湖州银行当前面临着监管处罚、资产质量恶化、资本充足率下滑、盈利承压和权益缩水等多重挑战,这些问题相互交织,形成了一个复杂的困局。对于湖州银行而言,全方位的改革和调整显得尤为迫切,否则,若任由这些问题持续恶化,其在激烈的银行业竞争中可能会进一步被边缘化,甚至面临更严峻的生存挑战。(本文首发证券之星,作者|赵子祥)

本文来源:财富导航网

本文地址:https://www.sintedes.com/post/36906.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!